- فرجام اغتشاشات در ایران

- ترامپ کمی تاریخ بخواند!

- سیگنال فوری همتی به بازار؛ دلار رسمی بالا آمد، دلار آزاد عقب نشست

- پیام تسلیت رهبر انقلاب در پی درگذشت حجتالاسلام صالحیمنش

- حنظله گوشی «نفتالی بِنِت» را هک کرد

- عکس / تصاویر دیده نشده از شهید رائد سعد

- بانک اهداف در جنگ شناختی

- کشتار دانشجویان در ۱۶ آذر و یک سند تاریخی از شکنجه مخالفان با «خرس» در دوره پهلوی!

- آیا نبرد حضرموت نقشه یمن را تغییر خواهد داد؟

- یادداشت ها / آیا پایان ماه عسل صهیونیستها در سوریه نزدیک است؟!

- قیام جوانان سوری | پیام عملیات «بیت جن» برای جولانی و صهیونیستها

- بسیج تمدنساز، نفس آخر استکبار

- دومین شب مراسم عزاداری شهادت حضرت فاطمه(س) با حضور رهبر انقلاب

- انصارالله: جنگافروزی عربستان علیه یمن عواقب سنگینی دارد

سهشنبه ؛ 28 بهمن 1404

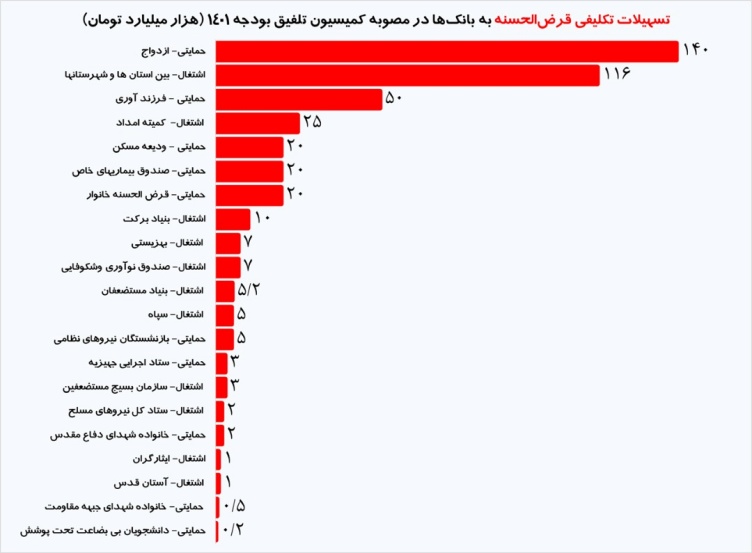

سهشنبه ؛ 28 بهمن 1404 بودجه و ضرورت اصلاح تسهیلات تکلیفی

- مسکن، صدرنشین غیر قرضالحسنهها

- قرضالحسنه برای اشتغال

- آثار سوء رشد نقدینگی

بخش قابل توجهی از رشد نقدینگی، توسط بانکها صورت میگیرد. وقتی بانکها وام میدهند، خلق پول انجام دادهاند، در مقابل اگر محو پول صورت نگیرد، شاهد رشد نقدینگی خواهیم بود. رشد نقدینگی نیز میتواند به تورم منجر شود. شکسته شدن رکورد تورم بعد از انقلاب توسط دولت حسن روحانی دقیقا به رشد نقدینگی مربوط بود. البته اگر نقدینگی رشد کند و به موازات آن، تولید نیز رشد کند، تورم نخواهیم داشت اما رشد نقدینگی بدون رشد اقصادی، در نهایت منجر به تورمهای بالا خواهد شد. دولت بر کنترل نقدینگی اصرار دارد. برای این کار، اولاً باید جلوی کسری بودجه را بگیرد و در ثانی، لازم است نظارت بر بانکها تشدید شود. دکتر دادجوی توکلی –پژوهشگر حوزه پول و بانکداری- حجم وام به خود بانکها در سالهای گذشته را بعضاً تا 50 درصد نیز پیشبینی کرده است. جلوگیری از کژکارکردیهایی مانند وام به خود، اگر با مدیریت تسهیلات تکلیفی همراه باشد، میتواند جلوی رشد نقدینگی را بگیرد و به مهار تورم بینجامد. پس ضروری بود که رهبر معظم انقلاب، به نمایندگان مجلس تذکر بدهند که «تکلیف مالایطاق» به بانکها تحمیل نکنند.

- اصلاحات مطلوب

اکنون اما سوال اینجاست که از مصوبهی کمیسیون تلفیق در مورد تسهیلات تکلیفی، کدام بخشها باید کمتر یا حذف شوند!؟ بهطور کلی وامهای اشتغالزایی معمولاً انحراف زیادی دارند. همچنین قرضالحسنه بودن این وامها، ماجرا را تشدید میکند. شاید اگر دولت به جای اینکه به بانکها تکلیف کند، خودش همینقدر اعتبار از بانک مرکزی میگرفت و روی چند صنعت خاص اشتغالزا در کل کشور سرمایهگذاری میکرد، اشتغال بسیار بیشتری ایجاد میشد تا حالت کنونی که هر کسی، ممکن است با سندسازی، کسب و کار خود که اکنون وجود دارد را ارائه کرده و وام دریافت کند. نظارت در این نوع تخصیص اعتبار، بسیار دشوار است. بنابراین به نظر میرسد تعدیل اعداد مربوط به بخش قرضالحسنه و اشتغالزایی در اولویت باشد. در بخش غیر قرضالحسنه نیز دست زدن به بخش مسکن، دشوار است؛ چرا که هم نیاز ضروری مردم است و هم دولت به مردم وعده و قول داده و نمیتواند خلف وعده کند.

همچنین وام بخش مسکن، مستقیماً به تولید بیشتر منجر میشود و چون مسکن و ساختمان بخش کلیدی اقتصاد ما هستند، تحرک ایجاد کردن در آنها منجر به تحریک کل اقتصاد میشود. بنابراین پیشنهاد مطلوب این است که دولت ابتدا تلاش کند تا بخش قابل توجهی از ساخت مسکن را از طریق تهاتر با ترکیه و چین پیش ببرد؛ بعد تعداد باقیمانده را از طریق تسهیلات تکلیفی غیر قرضالحسنه تامین مالی کند. همچینن باید توجه داشت که دو برابر شدن تسهیلات پرداختی در تبصره ۱۶ نسبت به سال گذشته، حتی ممکن است منجر به عدم توان پرداخت بانکها در برخی از این موارد شود که چون از قبل، وعده داده شده است، این عدم پرداخت نیز ممکن است به تشدید نارضایتیها دامن بزند. بنابراین اصلاح تسهیلات تکلیفی بانکها در لایحهی بودجهی 1401 از سویی جلوی تشدید نارضایتیها در آینده را میگیرد و هم با مدیریت نقدینگی، مهار تورم را در پی خواهد داشت.

ارسال نظرات